¿Quién es el mejor inversor de la historia?

Índice de contenidos

¿Quién es el mejor inversor de la historia? Esa es una pregunta que muchos se han hecho a lo largo del tiempo, y la respuesta no es sencilla. Existen muchos grandes inversores que han logrado increíbles retornos en la bolsa a lo largo de la historia, pero cada uno de ellos tiene su propia estrategia, su propia personalidad y su propio estilo.

A continuación, hablaremos sobre algunos de los mejores inversores de todos los tiempos y analizaremos su trayectoria, sus inversiones y su estilo de inversión.

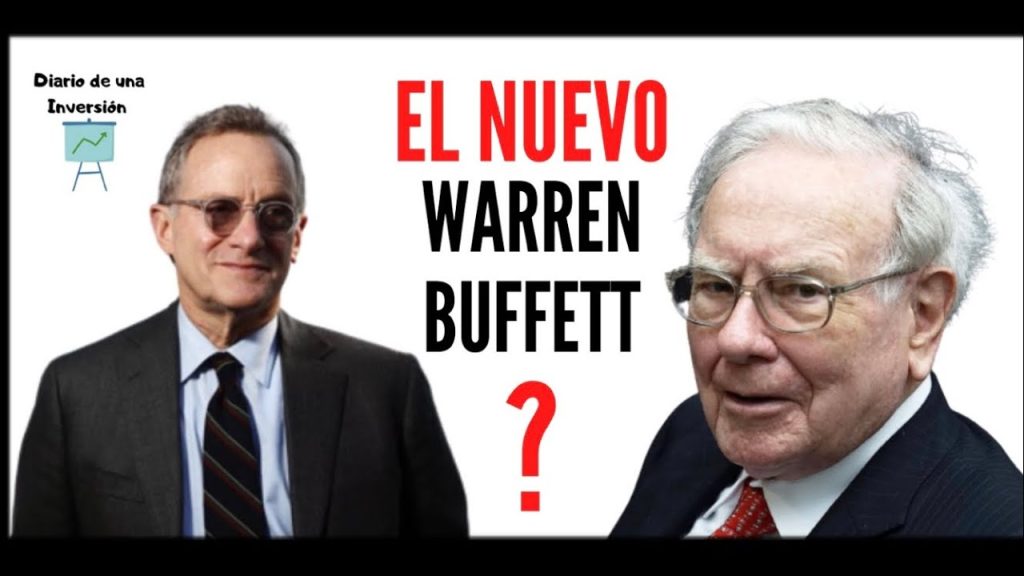

1. Warren Buffett

Warren Buffett es considerado por muchos como el mejor inversor de la historia. Es conocido por su estilo de inversión «value», es decir, buscar compañías infravaloradas en el mercado y mantenerlas a largo plazo. Su empresa, Berkshire Hathaway, ha logrado un impresionante retorno anual del 20% desde su creación en 1965 hasta el día de hoy.

W. Buffett comenzó su carrera en el mundo de las inversiones a los 11 años, comprando su primera acción. En su juventud, trabajó como vendedor en diversos negocios y más tarde, como analista financiero. En 1962, creó su propia empresa de inversiones y, en 1965, compró Berkshire Hathaway.

El «Oráculo de Omaha» es conocido por su habilidad para encontrar oportunidades de inversión infravaloradas y mantener sus inversiones a muy largo plazo.

Algunas de las inversiones más exitosas de Warren Buffett

- Coca-Cola – Buffett compró su primera acción de Coca-Cola en 1988 y desde entonces ha mantenido su inversión en la compañía. En 2021, su inversión en Coca-Cola ha crecido a más de $22 mil millones, lo que representa un retorno de más del 1,000%.

- American Express – Buffett compró American Express en 1964 después de que la compañía se viera afectada por un escándalo de tarjetas de crédito. Desde entonces, ha mantenido su inversión en la compañía y ha visto un retorno de más del 4,000%.

- Geico – En 1951, Buffett invirtió en la compañía de seguros Geico, que en ese momento estaba en dificultades financieras. A lo largo de los años, Buffett ha aumentado su inversión en la compañía y ha visto un retorno de más del 15,000%.

- See’s Candies – Buffett compró See’s Candies en 1972 por $25 millones. A lo largo de los años, la compañía ha sido muy rentable y ha generado más de $2 mil millones en ganancias para Berkshire Hathaway, la compañía de inversiones de Buffett.

¿Cuál es la rentabilidad anual de Warren Buffett?

La rentabilidad anual de Warren Buffett ha variado a lo largo de los años y depende de muchos factores, como la economía general y las inversiones específicas que ha realizado. Sin embargo, en promedio, Buffett ha logrado una tasa de retorno anual compuesta del 20% o más durante más de cinco décadas.

Es importante tener en cuenta que la rentabilidad de Buffett no se mide en términos de un fondo mutuo o índice de referencia en particular, sino en términos de la tasa de retorno que ha logrado en su empresa de inversión, Berkshire Hathaway. Además, es posible que la rentabilidad de Buffett en el futuro no sea igual a la que ha logrado en el pasado.

También es importante recordar que Buffett no siempre ha acertado en sus inversiones. Ha tenido algunos fracasos notables, como su inversión en la aerolínea US Airways, que resultó en una gran pérdida para Berkshire Hathaway. Sin embargo, en general, su capacidad para encontrar oportunidades de inversión infravaloradas y mantener sus inversiones a largo plazo ha llevado a un increíble éxito financiero a lo largo de los años.

¿Cuál es la cartera de Warren Buffett?

La mayoría de las acciones que posee Buffett son de empresas estadounidenses. Algunas de las empresas más grandes en las que ha invertido incluyen:

Apple (AAPL)

Apple es una de las empresas más grandes y conocidas del mundo, y Buffett ha sido un inversor a largo plazo en la compañía. A partir de 2023, la cartera de inversiones de Berkshire Hathaway, la empresa de Buffett, posee más de 900 millones de acciones de Apple, valoradas en más de 200 mil millones de dólares.

Bank of America (BAC)

Otra de las grandes empresas estadounidenses en las que Buffett ha invertido es Bank of America. Según los informes, la cartera de inversiones de Berkshire Hathaway posee más de mil millones de acciones de Bank of America, valoradas en más de 40 mil millones de dólares.

Coca-Cola (KO)

Coca-Cola es una de las empresas más icónicas y reconocidas del mundo, y Buffett ha sido un inversor a largo plazo en la compañía.

¿Cuál es la cartera actual de Warren Buffett?

Para conocer la cartera actual de Warren Buffett según los últimos movimientos que la propia compañía haya reportado, debes consultar fuentes actualizadas como la propia web para inversores de Berkshire Hathaway, aunque también puedes conocer sus últimos movimientos en la web DATA ROMA y Whalewisdom.

2. George Soros

George Soros es uno de los inversores más exitosos y polémicos de todos los tiempos. Es conocido por su estilo de inversión «macro», en el que realiza inversiones basadas en sus expectativas macroeconómicas. Soros ganó fama mundial en 1992, cuando realizó una enorme inversión en contra de la libra esterlina británica, lo que le permitió obtener un beneficio de más de mil millones de dólares en un solo día.

Soros nació en Budapest, Hungría, y huyó del país durante la ocupación nazi. En la década de 1950, se mudó a Nueva York y comenzó a trabajar en Wall Street. En 1969, creó su propia empresa de inversión, Soros Fund Management, que lo convirtió en uno de los hombres más ricos del mundo.

Algunas de las inversiones más famosas de G. Soros incluyen la inversión en las acciones de la compañía de petróleo y gas rusa Gazprom, en 2009, y en las acciones de la compañía de tecnología china Alibaba, en 2018.

Soros es conocido por su estilo de inversión especulativa y su enfoque en los mercados financieros globales. A lo largo de su carrera, ha logrado algunos de los retornos más grandes en la historia de la inversión.

Algunas de las inversiones más exitosas de George Soros

- La libra esterlina – En 1992, Soros apostó contra la libra esterlina, que estaba vinculada al marco alemán en el sistema monetario europeo. Soros creía que la libra estaba sobrevalorada y que eventualmente se devaluaría. Soros y su equipo de inversión tomaron posiciones cortas en la libra, apostando contra su valor. Cuando el Banco de Inglaterra tuvo que retirar la libra de su vinculación con el marco alemán y dejar que se cotizara libremente en el mercado, Soros logró ganancias de más de $1,000 millones en solo un día.

- La crisis financiera asiática – En 1997, Soros tomó posiciones cortas en la moneda tailandesa y apostó contra el baht. Cuando la crisis financiera se extendió por Asia, Soros logró ganancias de más de $1,5 mil millones.

- La crisis financiera rusa – En 1998, Soros tomó posiciones cortas en la moneda rusa y apostó contra el rublo. Cuando Rusia devaluó su moneda y entró en crisis financiera, Soros logró ganancias de más de $1,1 mil millones.

¿Cuál es la rentabilidad anual de George Soros?

Durante su tiempo en el fondo de cobertura Quantum de Soros, el fondo logró una tasa de retorno anual compuesta promedio del 30% durante más de 30 años, desde su creación en 1973 hasta su disolución en 2011. Es importante tener en cuenta que la información sobre los rendimientos de inversión de Soros puede no estar disponible públicamente, ya que muchos detalles de sus inversiones pueden mantenerse en privado.

Es importante tener en cuenta que, aunque Soros ha logrado increíbles ganancias a lo largo de su carrera, también ha tenido algunas pérdidas notables. Por ejemplo, en la década de 1980, perdió más de $300 millones en una apuesta contra la economía japonesa. En general, sin embargo, su habilidad para identificar oportunidades especulativas en los mercados financieros globales le ha llevado a ser uno de los inversores más exitosos de todos los tiempos.

- Library, United (Autor)

3. Peter Lynch

Peter Lynch es conocido por su trabajo como gerente de fondos de inversión en Fidelity Investments. Durante los 13 años que trabajó allí, logró un retorno anual del 29%, lo que lo convierte en uno de los gerentes de fondos más exitosos de la historia.

Lynch es conocido por su estilo de inversión «growth», en el que busca compañías que tengan un potencial de crecimiento a largo plazo. También es conocido por su famoso libro «Un paso por delante de Wall Street», en el que describe su filosofía de inversión y brinda consejos para los inversores.

Una de las inversiones más famosas de Lynch fue su inversión en la compañía de café Dunkin’ Donuts en 1981, cuando la compañía aún no era conocida fuera de Nueva Inglaterra. Lynch vio el potencial de la compañía y logró un retorno del 10,000% en su inversión en los siguientes 10 años.

A lo largo de su carrera, Peter Lynch logró algunos de los retornos más altos en la historia de la inversión.

Algunas de las inversiones más exitosas de Peter Lynch

- Dunkin’ Donuts – En 1981, Lynch compró acciones de Dunkin’ Donuts, que en ese momento era una cadena regional de tiendas de café y donas. Lynch creía que la compañía tenía un gran potencial de crecimiento y mantuvo su inversión en la compañía durante más de una década. En 1990, cuando se retiró de la gestión del Fidelity Magellan Fund, las acciones de Dunkin’ Donuts habían aumentado más de 30 veces su valor inicial.

- Ford – Lynch compró acciones de Ford en la década de 1980, cuando la compañía estaba experimentando dificultades financieras. Lynch creía que Ford estaba subvaluado y que la compañía tenía la capacidad de recuperarse. Lynch mantuvo su inversión en Ford durante más de una década y cuando se retiró de la gestión del Fidelity Magellan Fund en 1990, las acciones de Ford habían aumentado más del doble de su valor inicial.

- Walmart – Lynch compró acciones de Walmart en la década de 1980, cuando la compañía era relativamente desconocida fuera del sur de los Estados Unidos. Lynch creía que Walmart tenía un gran potencial de crecimiento debido a su enfoque en la eficiencia operativa y su capacidad para ofrecer precios bajos a los consumidores. Lynch mantuvo su inversión en Walmart durante más de una década y cuando se retiró de la gestión del Fidelity Magellan Fund en 1990, las acciones de Walmart habían aumentado más de 20 veces su valor inicial.

¿Cuál es la rentabilidad anual de Peter Lynch?

Peter Lynch obtuvo grandes resultados en la década de 1980 mientras administraba el Fidelity Magellan Fund. Según informes, durante su mandato de 13 años en el fondo, Lynch logró una tasa de retorno anual compuesta del 29,2%, superando significativamente el rendimiento del índice S&P 500.

Es importante tener en cuenta que Lynch no siempre acertaba en sus inversiones y también tuvo algunas pérdidas notables, como su inversión en la compañía de tecnología Wang Laboratories. Sin embargo, en general, su enfoque en la inversión en acciones de empresas de crecimiento y su habilidad para identificar oportunidades de inversión subvaluadas lo llevaron a ser uno de los inversores más exitosos de todos los tiempos.

4. Benjamin Graham

Benjamin Graham es considerado por muchos como el padre del análisis fundamental, y su libro «El inversor inteligente» es considerado una biblia para los inversores. Graham es conocido por su estilo de inversión «value», en el que busca compañías subvaloradas en el mercado y que tengan un margen de seguridad.

Ben Graham comenzó su carrera como analista financiero en Wall Street en la década de 1910 y, más tarde, creó su propia firma de inversión. Fue profesor de Warren Buffett en la Universidad de Columbia y tuvo una gran influencia en su filosofía de inversión.

Algunas de las inversiones más exitosas de Benjamin Graham

- Northern Pipeline – En la década de 1920, Graham compró acciones de Northern Pipeline, una compañía que se encontraba en bancarrota y estaba liquidando sus activos. Graham creía que el valor de los activos de la compañía era mayor que el valor de sus acciones en el mercado. Después de un largo proceso de liquidación, Graham y sus socios obtuvieron un retorno del 400% en su inversión.

- American Tobacco Company – en la década de 1920. Graham vio el potencial de la compañía y logró un retorno del 400% en su inversión en los siguientes 10 años.

- American Telephone and Telegraph (AT&T) – En la década de 1930, Graham compró acciones de AT&T, una compañía que en ese momento era considerada aburrida y estable. Graham creía que AT&T era una inversión segura debido a su posición dominante en el mercado de la telefonía. A lo largo de las décadas siguientes, la compañía experimentó un crecimiento sostenido y las acciones de AT&T se convirtieron en una de las inversiones más exitosas de Graham.

- Geico – En la década de 1940, Graham compró acciones de Geico, una compañía de seguros de automóviles que en ese momento estaba en dificultades financieras. Graham creía que Geico tenía un modelo de negocio sólido y que la compañía podía recuperarse. En los años siguientes, Geico experimentó un crecimiento significativo y se convirtió en una de las compañías de seguros más grandes de los Estados Unidos. La inversión de Graham en Geico se convirtió en una de las más exitosas de su carrera.

¿Cuál es la rentabilidad anual de Benjamin Graham?

Graham co-fundó la firma de inversión Graham-Newman Corporation en 1926 y logró un rendimiento anual promedio de alrededor del 20% durante los primeros 15 años. Más tarde, Graham cerró la firma en 1956 para dedicarse a la escritura y enseñanza.

Es importante tener en cuenta que Graham no siempre acertaba en sus inversiones y también tuvo algunas pérdidas notables, como su inversión en la compañía de gas Columbia Gas & Electric. Sin embargo, en general, su enfoque en la inversión en valor y su habilidad para identificar oportunidades de inversión infravaloradas lo llevaron a ser uno de los inversores más exitosos de su época.

5. Ray Dalio

Ray Dalio es un inversor, filántropo y fundador de Bridgewater Associates, una de las firmas de inversión más grandes del mundo. Dalio es conocido por su estrategia de inversión basada en la diversificación y la gestión de riesgos. Él cree que la diversificación es una forma importante de reducir los riesgos y que se debe tener una cartera bien diversificada. Además, Dalio también es conocido por su enfoque en la reflexión personal y la humildad en la toma de decisiones de inversión.

Algunas de las inversiones más exitosas de Ray Dalio

Una de las inversiones más famosas de Ray Dalio fue su apuesta contra la libra esterlina en 1992. En ese año, Dalio y su firma Bridgewater anticiparon una posible devaluación de la libra y comenzaron a vender la moneda británica en grandes cantidades. Finalmente, la libra se devaluó y Bridgewater obtuvo ganancias significativas.

Otra de las inversiones exitosas de Dalio fue su participación en la empresa de tecnología china Alibaba. En 2011, Bridgewater compró una participación del 1% en Alibaba por $50 millones. En la salida a bolsa de Alibaba en 2014, la participación de Bridgewater valía alrededor de $1.5 mil millones, lo que significó una ganancia de más del 2,800%.

Además, R. Dalio es conocido por su libro «Principios», en el que comparte su filosofía de vida y de inversión. El libro está dividido en dos partes: la primera describe la historia personal de Dalio y cómo se desarrolló su enfoque de la vida y la inversión, mientras que la segunda parte se centra en los principios que guían a Bridgewater en su toma de decisiones de inversión. El libro es considerado como una guía útil para los inversores, con principios y procesos detallados para la toma de decisiones de inversión.

¿Cuál es la rentabilidad anual de Ray Dalio?

Ray Dalio es un reconocido gestor de fondos de cobertura y fundador de Bridgewater Associates, una de las mayores empresas de gestión de inversiones del mundo. Según los informes, Dalio ha logrado una rentabilidad promedio anual compuesta del 12% a lo largo de varias décadas.

Dalio es un inversor muy respetado en la comunidad financiera, y su enfoque de la diversificación y la gestión de riesgos ha llevado a Bridgewater a obtener resultados consistentemente sólidos.

6. Carl Icahn

Carl Icahn es un inversor estadounidense y activista corporativo que se ha destacado por su enfoque en la adquisición y reestructuración de compañías.

Ha sido descrito como un «inversor bursátil agresivo» y ha estado involucrado en muchas batallas corporativas a lo largo de su carrera.

Algunas de las inversiones más exitosas de Carl Icahn

Una de las inversiones más famosas de Icahn fue su apuesta en la compañía de tecnología Apple. En 2013, Icahn compró una participación en Apple por alrededor de $1.5 mil millones, y comenzó a presionar a la empresa para que recomprara sus propias acciones y aumentara los dividendos que pagaba a los accionistas. Apple eventualmente cedió a las demandas de Icahn, y la inversión resultó en una ganancia significativa para él. En 2016, Icahn vendió su participación en Apple por alrededor de $4.5 mil millones, lo que significó una ganancia de más del 200%.

Otra de las inversiones exitosas de Icahn fue su participación en la empresa farmacéutica Forest Laboratories. En 2013, Icahn compró una participación del 11% en Forest Laboratories por alrededor de $1.6 mil millones. En 2014, Forest Laboratories fue adquirida por la empresa farmacéutica Actavis, lo que resultó en una ganancia significativa para Icahn.

Además, Icahn también es conocido por su apuesta en la cadena de tiendas de videojuegos GameStop. En enero de 2021, Icahn compró una participación en GameStop por alrededor de $1.4 millones. Aunque la inversión no ha tenido los mismos niveles de retorno que algunas de sus otras inversiones, ha sido un tema muy comentado en la comunidad de inversores debido a la posterior especulación en torno a la compañía.

¿Cuál es la rentabilidad anual de Carl Icahn?

Carl Icahn ha tenido éxito en varios campos, incluida la inversión. Sin embargo, su rentabilidad anual exacta es difícil de determinar ya que gran parte de su éxito ha venido de la compra y venta de empresas y activos individuales, en lugar de la gestión de un fondo de inversión.

Según informes, Icahn ha obtenido grandes ganancias en varias inversiones a lo largo de su carrera, incluyendo la venta de TWA Airlines y la compra y posterior venta de la compañía de software BEA Systems. También ha sido conocido por adquirir acciones de empresas en dificultades y buscar cambios en la gestión y en la estrategia para impulsar su valor.

Icahn ha estado involucrado en muchas batallas corporativas a lo largo de su carrera, lo que ha llevado a algunas de sus inversiones a ser objeto de atención mediática.

7. Howard Marks

Howard Marks es un inversor estadounidense y fundador de Oaktree Capital Management, una de las firmas de inversión más grandes y exitosas del mundo. Marks se ha hecho conocido por su enfoque en la inversión de deuda en situaciones de estrés, y es considerado uno de los mayores expertos en el mercado de deuda a nivel mundial.

Algunas de las inversiones más exitosas de Howard Marks

Una de las inversiones más famosas de Marks fue su apuesta en los bonos basura (high-yield bonds) en la década de 1980. En ese momento, los bonos basura estaban en su etapa inicial y eran considerados una inversión de alto riesgo. Marks, sin embargo, vio una oportunidad en la crisis de la deuda de América Latina y comenzó a invertir en bonos basura emitidos por empresas en dificultades. Su inversión resultó en un gran éxito, y le permitió a Marks hacer una gran fortuna en un corto periodo de tiempo.

Otra de las inversiones exitosas de Marks fue su participación en la empresa de telecomunicaciones WorldCom. En 2001, Marks compró una participación en WorldCom por alrededor de $1.5 mil millones, a pesar de las preocupaciones del mercado sobre la gestión de la empresa y su alto endeudamiento. En 2002, WorldCom anunció una gran fraude contable, que llevó a la empresa a declararse en bancarrota. A pesar de esto, Marks logró sacar provecho de su inversión al vender sus bonos con un gran retorno antes de que la empresa quebrara.

Howard Marks también ha invertido en varias empresas de medios, incluyendo la empresa de televisión por cable Charter Communications y la empresa de publicidad Clear Channel Communications. En ambas inversiones, Marks aprovechó la oportunidad de comprar bonos de las empresas en situaciones de estrés y logró un retorno significativo.

¿Cuál es la rentabilidad anual de Howard Marks?

A lo largo de los años, Oaktree Capital Management ha logrado una rentabilidad promedio anual compuesta del 19% en su fondo de inversión insignia, el Oaktree Opportunities Fund.

Marks es un inversor de deuda reconocido a nivel mundial y fundador de una de las firmas de inversión más grandes y exitosas del mundo. Su inversión en los bonos basura en la década de 1980 y su participación en WorldCom son solo ejemplos de su habilidad para identificar oportunidades de inversión en situaciones de estrés y lograr un gran retorno.

- Marks, Howard (Autor)

8. Pat Dorsey

Pat Dorsey es un inversor y autor estadounidense, conocido por su enfoque en la identificación de empresas de alta calidad y su capacidad para comunicar conceptos complejos de inversión de manera accesible para los inversores minoristas. Dorsey ha trabajado como analista de acciones en varias firmas de inversión, incluyendo Morningstar y Diamond Hill Capital Management, donde fue director de investigación.

P. Dorsey se enfoca en encontrar empresas que tengan ventajas competitivas sostenibles, como marcas fuertes, tecnologías patentadas y redes de distribución efectivas. Además, presta especial atención a la calidad de la administración de la empresa y a su capacidad para generar flujo de caja libre. Dorsey es conocido por su filosofía de inversión en «acciones de moat» (moat stocks), que se refiere a empresas con ventajas competitivas sostenibles, que les permiten mantener sus beneficios en el tiempo.

Algunas de las inversiones más exitosas de Pat Dorsey

Una de las inversiones más exitosas de Dorsey fue su inversión en la empresa de servicios de información Equifax en la década de 1990. Dorsey vio una oportunidad en Equifax cuando se dio cuenta de que la empresa estaba subvalorada en el mercado debido a un cambio en la normativa contable. Aprovechando esta oportunidad, Dorsey compró acciones de Equifax a un precio muy bajo y logró un retorno de más del 500% en pocos años.

Otra inversión exitosa de Dorsey fue su inversión en la empresa de tecnología de la información Automatic Data Processing (ADP). Dorsey vio el potencial en ADP debido a su posición líder en el mercado de software de nómina y recursos humanos, y a su capacidad para generar flujo de caja libre. Compró acciones de ADP y logró un retorno de más del 200% en pocos años.

Además de su carrera como inversor, Dorsey ha publicado varios libros sobre inversión en acciones, incluyendo «El pequeño libro que genera riqueza», que se centra en la identificación de empresas de alta calidad, y «Las cinco reglas para invertir en acciones con éxito», una guía práctica y bien escrita para los inversores que buscan construir una cartera de acciones sólida y a largo plazo. En él, Dorsey ofrece consejos y estrategias claras y sencillas para ayudar a los inversores a tomar decisiones de inversión informadas y evitar errores comunes en el mercado de valores.

¿Cuál es la rentabilidad anual de Pat Dorsey?

Según distintas fuentes, la rentabilidad obtenida por Pat Dorsey a través de su firma de inversión «Dorsey Asset Management», ha sido superior al 130% desde 2017 a 2022.

Pat Dorsey es un inversor y autor reconocido, que se enfoca en identificar empresas de alta calidad con ventajas competitivas sostenibles. Además, sus libros populares sobre inversión en acciones han ayudado a muchos inversores minoristas a entender mejor los conceptos de inversión y a tomar mejores decisiones de inversión.

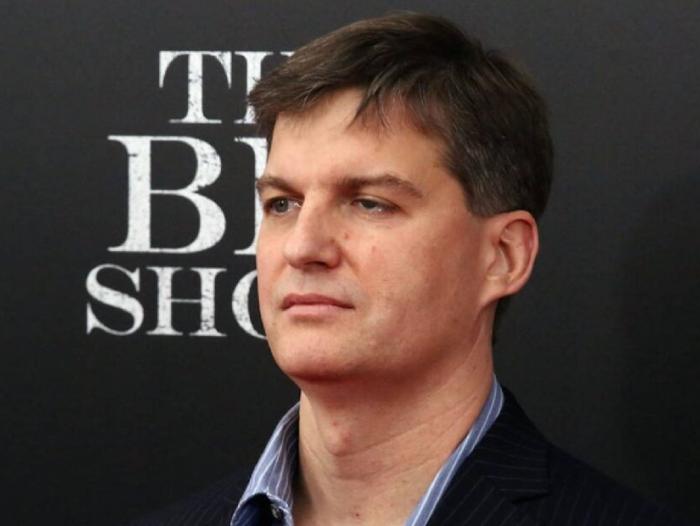

9. Michael Burry

Michael Burry es un inversor, gestor de fondos de cobertura y empresario estadounidense, conocido por su éxito en prever y capitalizar la crisis del mercado de hipotecas subprime en 2007-2008. Nació en 1971 en San José, California, y estudió economía en la Universidad de California en Los Ángeles (UCLA) y en la Escuela de Medicina de la Universidad Vanderbilt. Antes de convertirse en inversor, trabajó como médico.

M. Burry es conocido por su filosofía de inversión centrada en el análisis fundamental y el valor intrínseco. Es un defensor del enfoque «bottom-up», que se centra en el análisis exhaustivo de empresas individuales y su valor intrínseco en lugar de seguir las tendencias del mercado en general. Busca empresas subvaloradas y malinterpretadas por el mercado, y espera pacientemente a que el mercado reconozca su verdadero valor. También es un defensor del pensamiento independiente y la investigación rigurosa.

Algunas de las inversiones más exitosas de Michael Burry

Entre sus mejores inversiones, destaca su éxito en prever la crisis de las hipotecas subprime. Burry analizó cuidadosamente el mercado de hipotecas subprime y descubrió que muchas de estas hipotecas eran de alto riesgo y que los inversores estaban subestimando los peligros. Comenzó a apostar en contra de los valores respaldados por hipotecas subprime, comprando seguros contra impagos (CDS) y ganando grandes beneficios cuando la crisis estalló en 2007-2008.

Otra de las inversiones notables de Burry fue su apuesta en contra de las acciones tecnológicas durante la burbuja de las puntocom en la década de 1990. Según se dice, Burry fue uno de los primeros inversores en detectar la burbuja y en vender sus acciones de empresas tecnológicas antes de que estallara.

Burry también ha tenido éxito en su carrera como gestor de fondos de cobertura. Fundó Scion Capital en 2000, que en su punto más alto gestionaba más de 1.000 millones de dólares en activos. En 2019, Burry abrió su propia empresa de inversión, llamada Scion Asset Management.

¿Cuál es la rentabilidad anual de Michael Burry?

Desgraciadamente no hay información pública disponible sobre la rentabilidad anual específica de Michael Burry, ya que es conocido por ser un inversor muy privado y no ha hecho pública la información sobre el desempeño de su fondo de cobertura, Scion Asset Management.

El doctor Michael Burry es un inversor exitoso y reconocido por su enfoque centrado en el análisis fundamental y el valor intrínseco. Sus inversiones más notables incluyen su apuesta en contra de los valores respaldados por hipotecas subprime y sus ventas tempranas de acciones tecnológicas durante la burbuja de las puntocom.

Este gran acierto de Michael Burry durante la crisis de las hipotecas subprime, se explica a la perfección en la película «La Gran Apuesta», un título muy recomendable, ameno y entretenido, incluso para aquellos que no conocen la historia o no están interesados en los mercados financieros.

10. Joel Greenblatt

Joel Greenblatt es un inversor y profesor estadounidense nacido en 1957. Es el fundador y director de inversión de Gotham Asset Management, una firma de inversión que utiliza un enfoque de inversión en valor basado en los principios de Benjamin Graham y Warren Buffett. Greenblatt es también profesor de finanzas en la Columbia Business School y autor de varios libros de inversión.

La filosofía de inversión de Greenblatt se centra en la inversión en valor y en la selección de acciones basadas en su valor relativo. Su enfoque se basa en el análisis fundamental de las empresas y en la búsqueda de compañías subvaloradas que tienen un fuerte potencial de crecimiento. Greenblatt también enfatiza la importancia de diversificar la cartera y de mantener una mentalidad a largo plazo al invertir en el mercado de valores.

Algunas de las inversiones más exitosas de Joel Greenblatt

Entre las inversiones más exitosas de Greenblatt se encuentra su inversión en la empresa de tecnología informática Qualcomm. En 1997, Greenblatt compró 8,6 millones de acciones de la compañía a un precio promedio de $ 13,50 por acción. En poco más de un año, la inversión se multiplicó por más de seis veces, ya que las acciones de Qualcomm subieron a $ 84 por acción en 1999.

Otra inversión destacada de Greenblatt fue su inversión en la empresa de tecnología Apple. En 2011, Greenblatt compró acciones de Apple a un precio promedio de $ 200 por acción. En pocos años, el precio de las acciones de Apple se disparó a más de $ 700 por acción, lo que resultó en un gran retorno de la inversión para Greenblatt.

Su libro, «El pequeño libro que bate al mercado» (The Little Book That Beats the Market) es uno de los más conocidos y destacados. En él, Greenblatt presenta una estrategia de inversión simple pero efectiva que utiliza para superar el rendimiento del mercado de manera consistente. La estrategia, conocida como «Fórmula Mágica» o «Magic Formula», se basa en la selección de acciones subvaloradas con un alto retorno sobre el capital invertido. El libro es una buena introducción para los inversores que buscan aplicar un enfoque de inversión en valor y diversificar su cartera de manera efectiva.

¿Cuál es la rentabilidad anual de Joel Greenblatt?

Greenblatt ha demostrado un historial sólido de rentabilidad a largo plazo en su firma de inversión, Gotham Asset Management. Según datos de la firma, la estrategia de la «Fórmula Mágica» de Greenblatt logró una rentabilidad promedio anual compuesta del 40% desde su inicio en 1988 hasta 2009, y varios estudios aseguran que la fórmula sigue funcionando a día de hoy.

Si quieres más información sobre la «Fórmula Mágica» de Joel Greenblatt, puedes ver el siguiente vídeo en el que se explica en detalle tanto el funcionamiento como la forma actualizada de acceder a la fórmula mágica.

Conclusiones

En mi opinión no existe un solo «mejor inversor de la historia». Cada uno de los grandes inversores mencionados en este artículo ha tenido su propio enfoque, filosofía de inversión y ha obtenido excelentes resultados en el mercado de valores a lo largo de su carrera. Todos ellos comparten una capacidad única para identificar oportunidades de inversión, tomar decisiones bien fundamentadas y mantener una disciplina de inversión a largo plazo.

Es importante destacar que el éxito en la inversión no es solo cuestión de suerte, sino de habilidad, conocimiento, perseverancia y paciencia. Aunque cada inversor tiene su propio enfoque, hay algunos principios clave que se pueden aplicar a cualquier estrategia de inversión, como hacer una investigación exhaustiva, invertir a largo plazo y tener una mentalidad disciplinada y de riesgo controlado.

En lugar de centrarnos en quién es el «mejor» inversor de todos los tiempos, podemos aprender de los enfoques y estrategias exitosas de estos grandes inversores y aplicarlos a nuestras propias decisiones de inversión. Lo importante es tener un enfoque coherente, una mentalidad disciplinada y un enfoque a largo plazo para alcanzar nuestras metas financieras.

Influyente

Influyente

Deusto

Deusto Deusto

Deusto Deusto

Deusto

![La Gran Apuesta [Blu-ray]](https://m.media-amazon.com/images/I/51b3fKfwImL.jpg)